学生の頃に、とある大学の商学部に在籍していました。ビジネスのこと、経済のこと、法律のこと等がとても「面白い」と感じ、楽しく学んでいました。社会人になってからも、重めの経済書や、海外の論文なんかを楽しみながら読んでいます(変わっていますね (^^; 、奥さんからもそう言われます)

そんな私の一つの夢は、今は幼い娘たちが社会人になるような頃に、私が大好きな商学/経済学の魅力をちょっとだけ感じてもらうことです。まあ、たぶん、その夢は叶わないとも感じていますが(笑) お友達とのおしゃべり、彼氏君とのデート、楽しい映画や好きな音楽、そんな中に「経済」が入るイメージが持てないですね。

でも、そんな夢に向けて、今の世の中で起こっている商学や経済学に関係することを、未来の娘たちに語るような感じで説明していこうと思います。難しい言葉はなるべく使わず、そして、「へぇ~、ちょっと面白いかも」なんて思ってくれるような内容になるように、お父さん頑張っていきますね。

前置きが長くなりました。では、今回の話を始めますね。

「financeって意外に面白い 」についてです。

目次

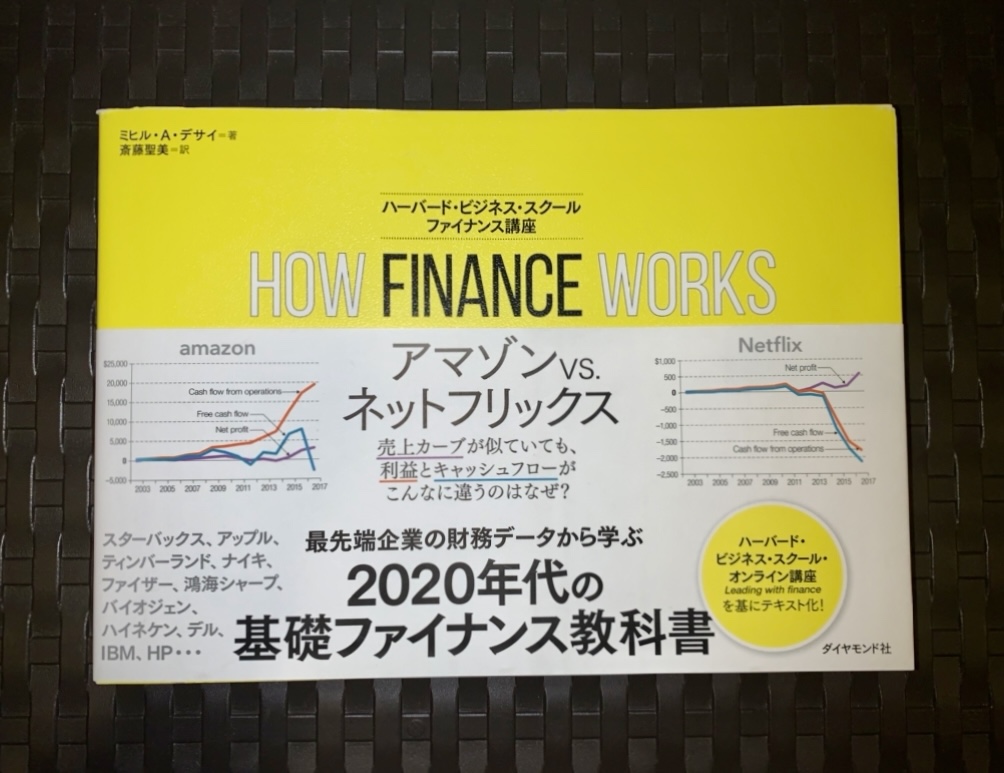

「HOW FINANCE WORKS ハーバード・ビジネス・スクール ファイナンス講座」のご紹介

・はじめに

普通の教科書との違い

作者が凄すぎる

・ファイナンスと会計って、何が違うの?

・アマゾン vs. ネットフリックス

・詳細:どんなことが書かれているの?

・終わりに

はじめに

どんな本なの?

⇨ファイナンスのことがちょっと好きになる本です

「ファイナンス」と聞くと少し固くて「とっつきにくい」印象がありますよね。でも、この本は柔らかい口調で、フィナンスのイメージをドンドン覆してくれます。Appleやアマゾンなどの有名な企業の実例が多く登場するので、ファイナンスのことがとても身近に感じられ、そして、好きになっていくと思います。

その魅力の一部を少しご紹介させてください!

・普通の教科書との違い

よくある教科書は「架空の会社A商事の財務状況は…」といった形の説明が続き、ちょっと退屈な時もありますが、この本ではApple・Amazon・Netflixなど、実在する企業の事例が豊富に含まれています。

そして「AmazonとNetflixは売上推移はとても似ているのに、利益とキャッシュフローがこんなに違うのはなぜ?」といった、興味深いケースを題材にしながら、大切なことを学んでいくことができます。

・作者が凄すぎる

こちらは、ミヒル・A・デサイ(Mihir A. Desai) というハーバード大学教授が書いた入門書です。

ミヒル・A・デサイ教授はハーバードビジネス・スクール(経営大学院)でファイナンスを教え、ロー・スクール(法科大学院)では税法を教えるという経歴を持っている方です。

「ハーバードで学んだことがある」という方の本を書店で多く見かけますし、その内容もとても面白いのですが、そのような人たちに「教えていた」方がこの本の著者です。

2001年にはビジネス・スクールで教える優秀な教師を表彰する学生協会賞を受賞したことがあるほど、生徒から人気のある先生であったそうです。この本の親しみやすい語り口調を読むと、その感じも納得です♪

ファイナンスと会計って、何が違うの?

個人的に「とても面白い」と感じた内容を一つ紹介しますね。それは、この本のChapter2で説明されている「ファイナンスと会計の違い」です。

この本では会計はとても大事であるものの欠点もあると解説しています。その欠点は保守主義と発生主義会計を挙げていますが、なぜ欠点なのか、ざっくりとご紹介します。

・保守主義の原則

会計では、会社は資産価値の推定には低い方の数字を使い、債務は高い方の数字を使うので、保守的になります。例えば、フォーブス誌はアップルのブランド価値を1541ドルと評価しているものの、アップルの2016年の貸借対照表にはブランド価値を「0」に評価しています。ちょっと保守的すぎて、実態を表しているかどうか、冷静に考えると疑問が出てきますね。

・発生主義会計

売上と費用の数字を平準化しようとします。例えば投資を資産として計上し、耐用年数の期間中に毎年費用として焼却します。

本の中では2015年にエアバス・グループが6000億ドルでアラバマ州に工場を建設しても、毎年穏やかに費用が計上されるものの、キャッシュの動きとは離れていると説明しています。

この後で、ファイナンスでは、キャッシュをより重視し、将来の利益がどうなるかを大切にしているとの説明が続き、思わず納得してしまいました。その流れで取り上げられた実例が「アマゾン vs. ネットフリックス」です。

アマゾン vs. ネットフリックス

こちらは、概要のみ記載します。ファイナンス視点で見ることが大切だたと感じることができました。

(以下は2001-2017の傾向です)

- 両社ともに、売上が右肩上がりであることは同じ(規模はアマゾンが圧倒的に大きい)

- 純利益率はネットフリックスが5%、アマゾンが2%と、アマゾンの方が利益率が低いように見える

- 一方で、営業キャッシュフローだと、アマゾンが大きく稼いでいるものの、ネットフリックスはマイナス。理由はコンテンツに大きく投資しているため、キャッシュが流出していることがわかる。

- フリーキャッシュフローでは、ネットフリックスは大きな設備投資をしていないためフリーキャッシュフローは営業キャッシュフローからそれほど乖離していないものの、アマゾンはフリーキャッシュフローがマイナスになっている。理由の一つはアマゾンがホールフーズ買収によって実店舗による小売ビジネスを拡大するための投資を進めているから。

ファイナンス視点を持つことで、「売上や利益」だけでは気がつかない大切な要素の多く気がつくことができると改めて感じさせられた内容でした。

詳細:他にはどんなことが書かれているの?

ここは少しマニアックですが、このような内容も分かりやすく解説されています。

この中の一つでも興味のある項目があれば、ぜひ一度本をぱらっとめくってみてください。たぶん、止まらずに読み進めてしまうと思います♪

・ROEの問題とは何か?

ROE (Return On Equityの略称、自己資本利益率) に価値がないわけではないが、レバレッジ(ざっくりとは、負債で事業を拡大すること)が最終的な計算に影響を与えてしまっている。他の要素もしっかりと見る必要がある。

・株式アナリストのインセンティブとは?

アナリストの見方には偏りがあることは理解した方が良い。彼らは対象の会社を訪問してインタビューなどを行う必要があるため、その会社のCEOなどから好かれる必要もある。

・EBITDAと営業キャッシュフローとフリーキャッシュフローの違い

これらの指標は見ている対象が違う。そして、時代とともに特に重視する指標が「EBITDA」⇨「営業キャッシュフロー」⇨「フリーキャッシュフロー」と変化してきた。

・加重平均資本コスト(WACC)って何?

ファイナンスの人間が普通の人を怖気付かせるためによく会話にはさむフレーズだけど、実にわかりやすいもの。(⇦少し面白い表現なので、読みながらクスッと笑ってしまいました笑)

おわりに

ファイナンスのことが少し好きになって下さったらうれしいです!

今回もありがとうございました。

過去のブログ記事はこちら

https://3shimaipapa.com

同じカテゴリの記事はこちら

世界経済の行方:お父さんから娘への経済教室#36

世界経済の動向を見る上で重要な要素の一つは、経済規模の大きなアメリカ経済の動向です。その動向をつかむために役に立つ情報の一つが、アメリカの金融政策を決定する米連邦公開市場委員会(FOMC)の内容。今回は4/6に3月に開催された会議の議事録が公開されましたので、こちらを一緒にのんびりと見ていきます。

これからの インフレ や 利上げ はどうなる?:お父さんから娘への経済教室#35

アメリカのインフレ状況や金融政策(利上げなど)を見るために重要な情報の一つであるFOMC最新結果についてゆる〜く見ていきます!

FOMCの議事録って意外に面白い:お父さんから娘への経済教室#34

アメリカではインフレが加速しているため、今後の金融政策がどのようになるか(利上げや金融緩和の縮小や、金融引き締めなど)、世界中の投資家やアナリストの皆様が注目していました。今回は2022/1/5に公開された FOMC 議事録詳細を一緒に見ていきたいと思います。

最近のコメント